J.P.摩根:中国汽车与零部件行业研究报告

2018-06-25 09:51:22· 来源:中汽创新创业中心

中国在全球市场中所占比例从2000年的一小部分(4%)上升至2017年的29%。根据IHS Automotive的预测,到2025年,中国将占到全球汽车总产出的近三分之一(31%)。下面的图1突出了中国和其他新兴市场对全球轻型汽车产量增长的大幅推动作用(预计将继续推动)。

一、中国在全球汽车工业中的地位

1.从相对落后的汽车市场到世界最大的汽车市场

中国在全球市场中所占比例从2000年的一小部分(4%)上升至2017年的29%。根据IHS Automotive的预测,到2025年,中国将占到全球汽车总产出的近三分之一(31%)。下面的图1突出了中国和其他新兴市场对全球轻型汽车产量增长的大幅推动作用(预计将继续推动)。

图 1: 全球轻型汽车市场中中国及其它新兴市场与发达市场的占比

单位:百万

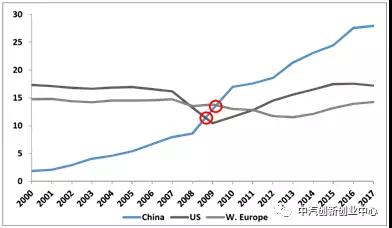

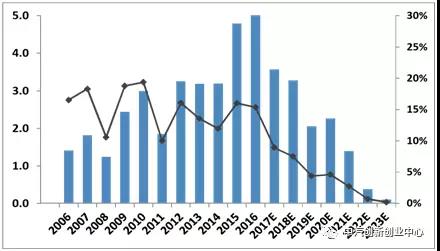

下面的图2显示了中国的轻型汽车销量赶超美国(2009年)和欧洲(2010年)的“跨越”点。

图2:国家/地区的轻型车辆销量-中国、美国和西欧

单位:百万

下面的图3 以2000年和2017年世界主要汽车市场的实际产量(以百万计)和2025年预计产量为依据,说明了世界主要汽车市场的相对规模。

图 3: 按区域划分的全球轻型车辆总成

单位:百万

2.预计中国汽车销量增速将放缓,但大市场规模+适度增长=对全球增量的巨大贡献

预计到2025年,中国轻型车市场预计将累计增长21%,实际上其他多个地区的累计增长量已经超过了这一数字。预计到2025年,中国将占据全球增量的40% (亚洲所有发展中国家合计占比75%),远远超过其他地区对增量的贡献。这源于中国当前市场的庞大规模和虽然增速放缓但也依旧健康的发展速度。

二、长期来看,中国仍是全球最大的增长市场

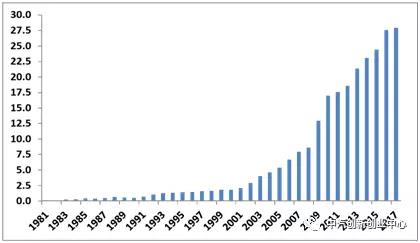

1.中国汽车销量历来以惊人的速度增长

中国汽车市场的增长非常具有传奇性:中国市场的销量在过去十年中增长了3.5倍,在过去的二十年中增长了18倍,在过去的三十年中增长了60倍--改变了全球汽车行业。

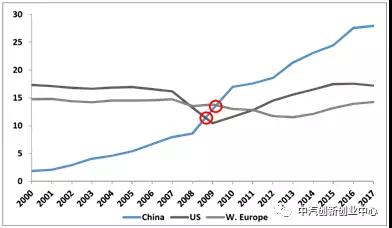

图4:中国轻型汽车历史销量

单位:百万

2.产量增速放缓

IHS Automotive的数据显示,预计中国轻型汽车产量增长的速度将放缓。过去几年,轻型车的增长率一直呈下降趋势,但受政府税收优惠影响较大的2016年除外,2013年为增长率为14%,2014年为8%,2015年为5%,2016年为13%,2017年为2%。展望未来,中国轻型车销售增长预计将在2018年放缓至个位数区间并保持平稳。

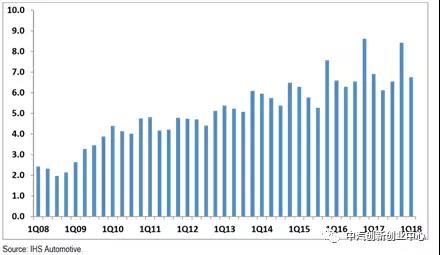

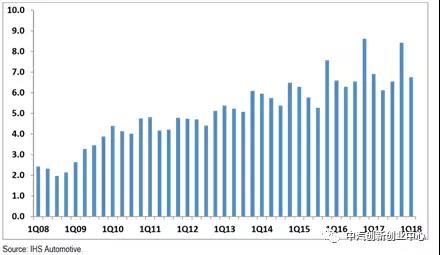

图5说明了SAAR的销量增速相对于15年第四季度、16第四季度和17年第四季度中出现的峰值水平有所减缓。2015年9月新车购置税从10.0%下调至5.0%后,15年第四季度的销量受益;16年第四季度的销售额在预期购置税回归10.0%的预购中受益(然而,在第四季度末,政府只将购置税提高到了7.5%);17年第四季度的销售额在预期购置税回归10.0%的预购中受益。

图5:中国轻型车SAAR的增长

单位:百万

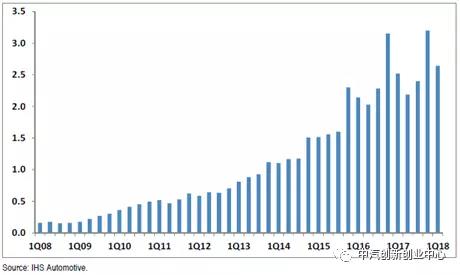

3.单位增量仍不容小觑

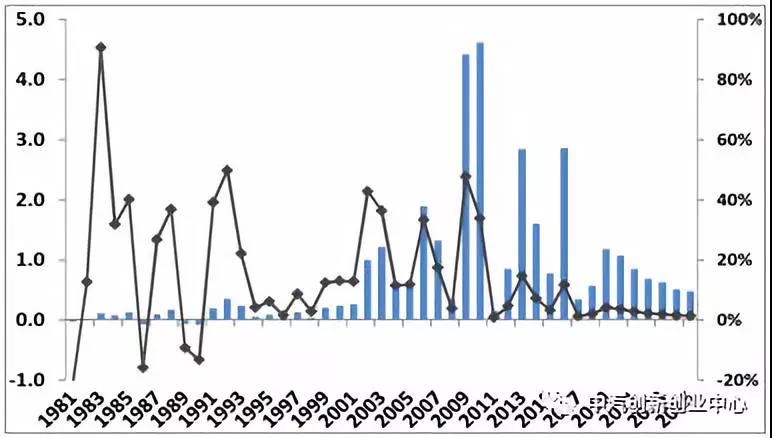

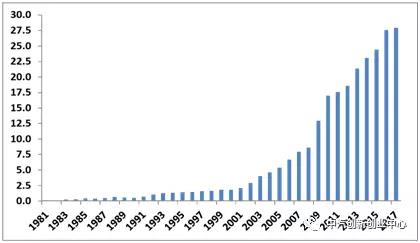

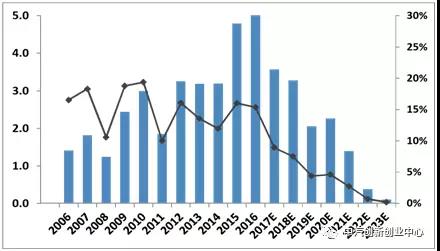

不过,随着增长率的放缓,单位增量仍不容小觑。中国仍将是全球最大的市场,如果不是按百分比计算,中国仍将保持最快的增长速度。图6说明,尽管中国汽车生产增长率预计会放缓至个位数水平(右轴折线图),单位增量 (左轴条形图)仍旧超过增长率为15% ~30%的2003 - 2007年期间。这当然是市场规模急剧扩大的结果。

图6:中国汽车产量的历史年度和预测年度增长情况

4.汽车密度分析很好的支持了长期看涨预测

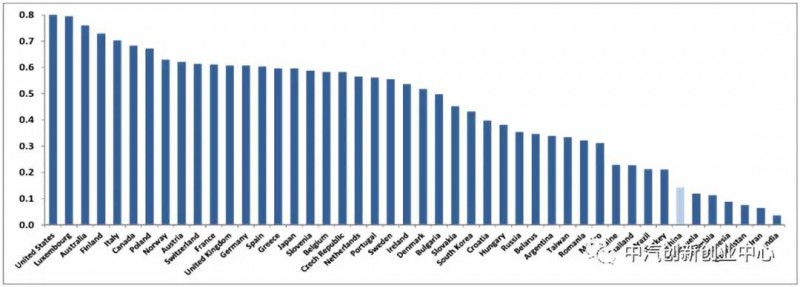

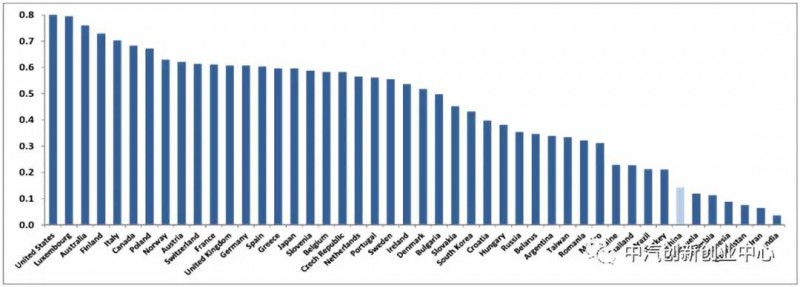

尽管汽车销量出现了巨大的增长, 车辆的运营也随之上升, 但在中国, 如图7所示,人均车辆数量仍然与委内瑞拉和哥伦比亚等国的情况更相近,与墨西哥,巴西,泰国等国家还有一定差距。 这表明中国将继续保持增长。

图7:2016年按全国人均机动车数量划分的机动车密度

5.最终用户的购买行为也为长期看涨预测提供了良好的支持

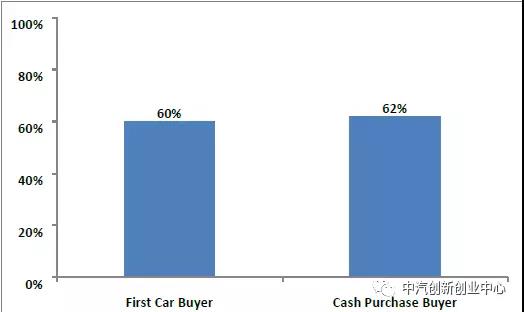

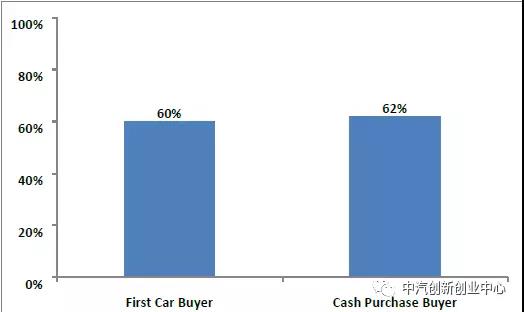

最近一年, 中国约有60% 的新购车者购买了他们的第一辆汽车, 这表明, 尽管市场已经很强大,但更换需求市场还有很高的潜在价值。

我们认为,中国社会正在发生的社会人口和社会经济变化,正在推动人们对个人出行和购买汽车的需求。据推测,目前有能力购买汽车的那部分人口最终将会替换掉他们的汽车,将会继续导致新的汽车市场需求。在3、4线城市,大约有70%的购买是首次购买,30%是替换购买(或者说是额外购买),而在1、2线城市,这一比率恰好相反,大约70%是替换(额外)购买汽车,30%是首次购买。

同样令人欣慰的是, 目前有62% 的中国消费者完全用现金支付购买汽车 (对比在美国只有20% ), 这表明随着融资变得更加普遍, 消费者每月支付的负担能力提高,这预示着巨大的潜在上行空间。

我们看到两个关键的结论: (1) 鉴于需求的巨大增长并非像我们在其它市场看到的那样,是由宽松的金融政策推动的,因此,很难说需求的巨大增长是不可持续的;(2) 如果市场逐步转向分期付款, 大幅提高负担能力, 需求将进一步增长。

图 8: 中国新轻型汽车首次购买的百分比和现金支付的百分比

三、来自三方面的压力:本土汽车市场份额增长、价格压力、产能压力

1.本土汽车制造商市场份额持续增长

2015年,中国本土汽车制造商从全球竞争对手那里获得了3个百分点的市场份额,2016年增加2个百分点,2017年增加1个百分点。

非本土汽车制造商对国产汽车的质量的满意度和接受度越来越高。历史上,中国制造商仅在较低的价格方面具备竞争优势。值得关注的是市场对吉利的新高端品牌“Lynk & Co.”的接受程度。这将扩大国内品牌的竞争优势。另外,中国国内多家汽车制造商在新电动汽车领域的活动也有所增加。

我们认为,中国本土汽车制造商的市场份额增长主要来自三个因素:

(1)销售分布的地域转移更多地发生在中国内地三四线城市和五线城市,而远离沿海地区更拥挤的一、二线城市(在这些地区,外国合资企业更强大);

(2)消费者的偏好从乘用车转向SUV (SUV一直是外国合资企业的大本营);

(3)提高国产汽车的质量、耐久性和外观造型吸引力。这三个因素中只有第三个因素,将是一个持久的优势。因为外国汽车制造商将陆续推出新的SUV车型,并在国内发展更多的经销商。图11展现了中国本土汽车制造商蓬勃发展的SUV市场,图10展现了获得市场份额的程度。

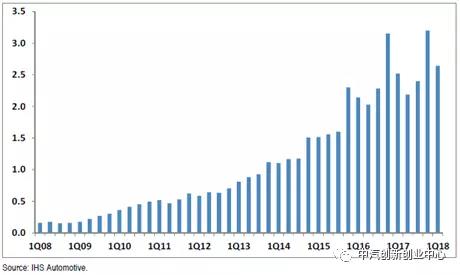

图9:中国季度轻型车产量

图10:中国季度市场占有率——国产vs国外合资企业

图11:中国季度SUV轻型汽车产量

图12:中国季度SUV市场份额-国内vs国外合资企业

2.定价压力依然很大,但未来有望放缓

在2014年之前的几年里,中国汽车的价格年平均下跌2%至4%,相比之下,在发达市场,价格年平均下跌1%。最近几年,定价在2014年下跌3%至4%,然后在2015年、2016年和2017年分别下跌5%至6%。通用汽车在今年的会议上表示,2018年迄今为止,同类产品的行业价格跌幅度似乎已降至4%至5%。

降低定价的一个驱动力是:随着供应链本地化程度的提高,汽车生产制造的成本下降。汽车制造商可以通过供应链效率和本地化来部分抵消价格通缩带来的负担。2% 至3%的价格下跌可以被供应链效率的提升所抵消,从而对汽车制造商利润的直接负面影响微乎其微。然而,2015-2017年的价格下跌幅度,似乎无法被完全消化。在最近价格跌幅提高的情况下,汽车制造商需要其他驱动力(例如,结构性成本节约或开发利润丰厚的下游机会)来保持利润。

3.产能利用率下降,但下降速度缓慢;中外合资企业处于更健康的水平

汽车制造商计划在未来几年增加在华产能,鉴于销售和生产增速预计放缓,这将对产能利用率构成压力,进而对汽车行业的利润造成轻度下行压力。

据预测,通用汽车的产能利用率将将继续高于行业水平,在2018年相对稳定地保持在71%,低于2017年的72%。

相比之下,预计福特在2018年的汽车产能利用率将下降至63%,(与汽车行业整体水平更接近,虽然历史上一直高于行业水平),低于2017年的68%。话虽如此,但预计在2018年的重大产品更新后,福特的产能利用率将在2019年迅速返回到更健康的80%(甚至高于通用汽车)。

4.新增产能逐渐趋于稳定

汽车行业预计,与2015-2017年新增轻型车产能相比,中国市场在2018-2020年新增产能将减少45%。

汽车制造商将不再担心在急剧上升的市场需求中由于产能不足而被“排除在外”,并失去市场份额。图13显示了新产能扩张已经开始放缓。这是一个重要的变化,将最终促成更稳定的定价环境,以及中国国内汽车制造商的最终整合。

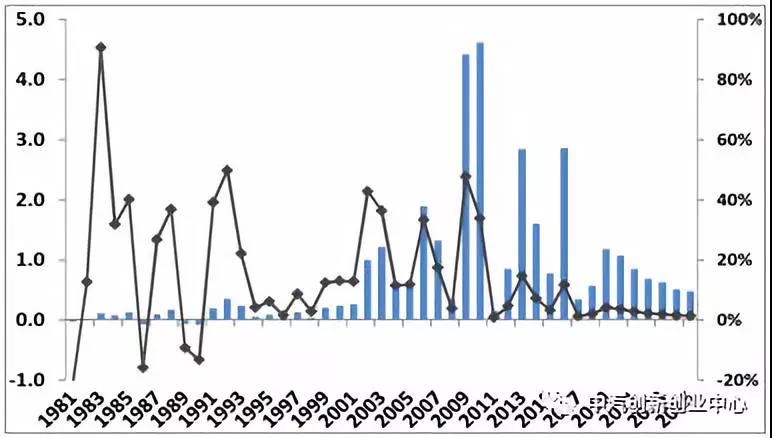

图13:中国新轻型车产能扩张的历史值和预测值

四、大机会:通用汽车、固特异、德尔福汽车、麦格纳的市场分析

1.通用汽车的市场分析

2018年以来,通用汽车依靠旗下汽车品牌凯迪拉克和宝骏的增长,成为中国市场最大的汽车制造商,市场份额增长到历史新高16%。

稳定的中国市场利润=增加销量+产品混合化+降低成本-监管压力-价格压力

其中好的方面有(1)销量(在市场增长中占比稳定);(2)混合(SUV,MPV和豪华车销量占比增长;凯迪拉克销量占比增长);(3)成本,除去电气化/监管投资(增加供应链本地化);(4)更多利用“下游”活动(金融、保险、子公司如安吉星(OnStar)、德科(AC Delco)等。负面的有(1)持续的价格压力,尽管已经有所缓解;(2)电气化投资和监管不确定性导致的成本负担。

通用汽车中国管理层认为,综合考虑上述因素,未来中国市场的利润将稳定在,甚至略好于20亿美元。

通用汽车公布中国汽车市场七大趋势

(1)消费者正在向更大的家庭发展,这推动了对更多3排SUV和MPV的需求;(2)消费者对体面的追求推动豪华车的市场;(3)消费者购买力的增加(尤其是三线/四线城市)推动了整体汽车的销售;(4)消费者之间越来越多的互联和数字化授权,正在推动车辆联网化趋势;(5)消费者正在老龄化和多样化,这使得汽车市场的人口多样化,有利于多元化发展;(6)消费者日益城市化,迫切需要碰撞、排放和拥堵的解决方案;(7)消费者日益全球化,这导致中国消费者意识到品牌的全球定位,以及在其他国家或地区提供的车型和价格。

2.固特异轮胎(Goodyear)的市场分析

售后市场将爆炸性增长,增速高于工业原始设备(OE)的增长。

(1)中国的汽车租赁业务增长非常迅速,每年增长2,500万辆,涨幅约为15%,而发达市场仅为其百分之零点一;(2)中国的电动汽车预计增长迅速,到2020年可增长900%。这些汽车更重,扭矩更大,会导致更快的胎面磨损;(3)预计更换轮胎的出货量将在中国爆发性增长。尽管在2017年,中国市场销售了2,850万辆新轻型汽车,而美国为1,720万辆,西欧为1,430万辆,但是中国市场的轮胎更换数量(约9,500万)与美国(2.43亿)和西欧(2.42亿)相比明显落后,这些数字最终将会趋同;(4)固特异认为原始设备市场(OE)同样具有吸引力,其销售量大幅增长,预计全行业OE出货量复合增长率为+3%,而固特异的出货量将为+12%,这是由于公司特定因素所导致的,例如积压;(5)随着结构性增长,预计固特异亚太地区的盈利将大幅增长,这得益于其非公路业务(非OTR)非中国业务(印度尼西亚大规模的开采轮胎)的反弹、中国售后市场的结构性增长,已及在中国OE市场获得更大的市场份额份额。

3.德尔福汽车(Aptiv) 的市场分析

与市场普遍趋势保持一致,推动市场高单位增长。

(1)德尔福预计市场强劲增长。2017年轻型汽车销售量为2,850万辆,到2020年增至3,200万辆,2025年增至3,500万辆;(2)德尔福是我们今年访问过的公司中,对中国国内汽车制造商的展望最强的公司之一。预计国产汽车的市场份额将从2017年的44%增加到2020年的50%;(3)德尔福对中国新能源汽车雄心勃勃,鉴于新能源汽车对更重型和更高电压电气架构的要求所带来的每辆汽车利润更多,他们预期在2017年至2020年间增长160%。(4)德尔福预计市场将保持2.6%的复合年增长率,而德尔福的增长率将高于中国市场的增长率,长期可持续地维持在高个位数的范围(高个位数到低两位数);(5)德尔福不同于其他公司的是,其真正拥抱中国所提供的全部资源,依托中国招募全球人才、全球模具设备,建设设计、研究、开发和工程中心;(6)我们参观了德尔福的一家生产连接器的组装厂,发现它是我们在全世界参观过的工厂中自动化程度最高工厂之一。

4.麦格纳(Magna) 的市场分析

到2020年,积压导致的中国收入年复合增长率将为20%。

(1)麦格纳管理层预测其在中国市场将强劲增长。综合考虑合并与非合并收入合计,销售额预计将从2017年的39亿美元上升至6.7-7.3亿美元(复合年增长率为20%-23%);麦格纳管理层认为其中国业务增长预测得到了已经预订积压的业务支持; (3)与一些投资者的理解相反,麦格纳整体受益于电气化,从装备内燃机的车辆中获得潜在的每辆车收益(CPV)2,000美元,上升至电池电动车(“BEV”)的2,500美元和混合动力电动汽车(“HEV”)的3,000美元;(4)麦格纳认为,受最大市场参与者Adient(ADNT,UW)的高调执行问题的影响,其座位机制业务可能受益。(5)我们看到麦格纳有机会进入中国的整车装配业务。它已经为包括新能源汽车在内的中国初创汽车制造商提供了大量工程支持。

1.从相对落后的汽车市场到世界最大的汽车市场

中国在全球市场中所占比例从2000年的一小部分(4%)上升至2017年的29%。根据IHS Automotive的预测,到2025年,中国将占到全球汽车总产出的近三分之一(31%)。下面的图1突出了中国和其他新兴市场对全球轻型汽车产量增长的大幅推动作用(预计将继续推动)。

图 1: 全球轻型汽车市场中中国及其它新兴市场与发达市场的占比

单位:百万

下面的图2显示了中国的轻型汽车销量赶超美国(2009年)和欧洲(2010年)的“跨越”点。

图2:国家/地区的轻型车辆销量-中国、美国和西欧

单位:百万

下面的图3 以2000年和2017年世界主要汽车市场的实际产量(以百万计)和2025年预计产量为依据,说明了世界主要汽车市场的相对规模。

图 3: 按区域划分的全球轻型车辆总成

单位:百万

2.预计中国汽车销量增速将放缓,但大市场规模+适度增长=对全球增量的巨大贡献

预计到2025年,中国轻型车市场预计将累计增长21%,实际上其他多个地区的累计增长量已经超过了这一数字。预计到2025年,中国将占据全球增量的40% (亚洲所有发展中国家合计占比75%),远远超过其他地区对增量的贡献。这源于中国当前市场的庞大规模和虽然增速放缓但也依旧健康的发展速度。

二、长期来看,中国仍是全球最大的增长市场

1.中国汽车销量历来以惊人的速度增长

中国汽车市场的增长非常具有传奇性:中国市场的销量在过去十年中增长了3.5倍,在过去的二十年中增长了18倍,在过去的三十年中增长了60倍--改变了全球汽车行业。

图4:中国轻型汽车历史销量

单位:百万

2.产量增速放缓

IHS Automotive的数据显示,预计中国轻型汽车产量增长的速度将放缓。过去几年,轻型车的增长率一直呈下降趋势,但受政府税收优惠影响较大的2016年除外,2013年为增长率为14%,2014年为8%,2015年为5%,2016年为13%,2017年为2%。展望未来,中国轻型车销售增长预计将在2018年放缓至个位数区间并保持平稳。

图5说明了SAAR的销量增速相对于15年第四季度、16第四季度和17年第四季度中出现的峰值水平有所减缓。2015年9月新车购置税从10.0%下调至5.0%后,15年第四季度的销量受益;16年第四季度的销售额在预期购置税回归10.0%的预购中受益(然而,在第四季度末,政府只将购置税提高到了7.5%);17年第四季度的销售额在预期购置税回归10.0%的预购中受益。

图5:中国轻型车SAAR的增长

单位:百万

3.单位增量仍不容小觑

不过,随着增长率的放缓,单位增量仍不容小觑。中国仍将是全球最大的市场,如果不是按百分比计算,中国仍将保持最快的增长速度。图6说明,尽管中国汽车生产增长率预计会放缓至个位数水平(右轴折线图),单位增量 (左轴条形图)仍旧超过增长率为15% ~30%的2003 - 2007年期间。这当然是市场规模急剧扩大的结果。

图6:中国汽车产量的历史年度和预测年度增长情况

4.汽车密度分析很好的支持了长期看涨预测

尽管汽车销量出现了巨大的增长, 车辆的运营也随之上升, 但在中国, 如图7所示,人均车辆数量仍然与委内瑞拉和哥伦比亚等国的情况更相近,与墨西哥,巴西,泰国等国家还有一定差距。 这表明中国将继续保持增长。

图7:2016年按全国人均机动车数量划分的机动车密度

5.最终用户的购买行为也为长期看涨预测提供了良好的支持

最近一年, 中国约有60% 的新购车者购买了他们的第一辆汽车, 这表明, 尽管市场已经很强大,但更换需求市场还有很高的潜在价值。

我们认为,中国社会正在发生的社会人口和社会经济变化,正在推动人们对个人出行和购买汽车的需求。据推测,目前有能力购买汽车的那部分人口最终将会替换掉他们的汽车,将会继续导致新的汽车市场需求。在3、4线城市,大约有70%的购买是首次购买,30%是替换购买(或者说是额外购买),而在1、2线城市,这一比率恰好相反,大约70%是替换(额外)购买汽车,30%是首次购买。

同样令人欣慰的是, 目前有62% 的中国消费者完全用现金支付购买汽车 (对比在美国只有20% ), 这表明随着融资变得更加普遍, 消费者每月支付的负担能力提高,这预示着巨大的潜在上行空间。

我们看到两个关键的结论: (1) 鉴于需求的巨大增长并非像我们在其它市场看到的那样,是由宽松的金融政策推动的,因此,很难说需求的巨大增长是不可持续的;(2) 如果市场逐步转向分期付款, 大幅提高负担能力, 需求将进一步增长。

图 8: 中国新轻型汽车首次购买的百分比和现金支付的百分比

三、来自三方面的压力:本土汽车市场份额增长、价格压力、产能压力

1.本土汽车制造商市场份额持续增长

2015年,中国本土汽车制造商从全球竞争对手那里获得了3个百分点的市场份额,2016年增加2个百分点,2017年增加1个百分点。

非本土汽车制造商对国产汽车的质量的满意度和接受度越来越高。历史上,中国制造商仅在较低的价格方面具备竞争优势。值得关注的是市场对吉利的新高端品牌“Lynk & Co.”的接受程度。这将扩大国内品牌的竞争优势。另外,中国国内多家汽车制造商在新电动汽车领域的活动也有所增加。

我们认为,中国本土汽车制造商的市场份额增长主要来自三个因素:

(1)销售分布的地域转移更多地发生在中国内地三四线城市和五线城市,而远离沿海地区更拥挤的一、二线城市(在这些地区,外国合资企业更强大);

(2)消费者的偏好从乘用车转向SUV (SUV一直是外国合资企业的大本营);

(3)提高国产汽车的质量、耐久性和外观造型吸引力。这三个因素中只有第三个因素,将是一个持久的优势。因为外国汽车制造商将陆续推出新的SUV车型,并在国内发展更多的经销商。图11展现了中国本土汽车制造商蓬勃发展的SUV市场,图10展现了获得市场份额的程度。

图9:中国季度轻型车产量

图10:中国季度市场占有率——国产vs国外合资企业

图11:中国季度SUV轻型汽车产量

图12:中国季度SUV市场份额-国内vs国外合资企业

2.定价压力依然很大,但未来有望放缓

在2014年之前的几年里,中国汽车的价格年平均下跌2%至4%,相比之下,在发达市场,价格年平均下跌1%。最近几年,定价在2014年下跌3%至4%,然后在2015年、2016年和2017年分别下跌5%至6%。通用汽车在今年的会议上表示,2018年迄今为止,同类产品的行业价格跌幅度似乎已降至4%至5%。

降低定价的一个驱动力是:随着供应链本地化程度的提高,汽车生产制造的成本下降。汽车制造商可以通过供应链效率和本地化来部分抵消价格通缩带来的负担。2% 至3%的价格下跌可以被供应链效率的提升所抵消,从而对汽车制造商利润的直接负面影响微乎其微。然而,2015-2017年的价格下跌幅度,似乎无法被完全消化。在最近价格跌幅提高的情况下,汽车制造商需要其他驱动力(例如,结构性成本节约或开发利润丰厚的下游机会)来保持利润。

3.产能利用率下降,但下降速度缓慢;中外合资企业处于更健康的水平

汽车制造商计划在未来几年增加在华产能,鉴于销售和生产增速预计放缓,这将对产能利用率构成压力,进而对汽车行业的利润造成轻度下行压力。

据预测,通用汽车的产能利用率将将继续高于行业水平,在2018年相对稳定地保持在71%,低于2017年的72%。

相比之下,预计福特在2018年的汽车产能利用率将下降至63%,(与汽车行业整体水平更接近,虽然历史上一直高于行业水平),低于2017年的68%。话虽如此,但预计在2018年的重大产品更新后,福特的产能利用率将在2019年迅速返回到更健康的80%(甚至高于通用汽车)。

4.新增产能逐渐趋于稳定

汽车行业预计,与2015-2017年新增轻型车产能相比,中国市场在2018-2020年新增产能将减少45%。

汽车制造商将不再担心在急剧上升的市场需求中由于产能不足而被“排除在外”,并失去市场份额。图13显示了新产能扩张已经开始放缓。这是一个重要的变化,将最终促成更稳定的定价环境,以及中国国内汽车制造商的最终整合。

图13:中国新轻型车产能扩张的历史值和预测值

四、大机会:通用汽车、固特异、德尔福汽车、麦格纳的市场分析

1.通用汽车的市场分析

2018年以来,通用汽车依靠旗下汽车品牌凯迪拉克和宝骏的增长,成为中国市场最大的汽车制造商,市场份额增长到历史新高16%。

稳定的中国市场利润=增加销量+产品混合化+降低成本-监管压力-价格压力

其中好的方面有(1)销量(在市场增长中占比稳定);(2)混合(SUV,MPV和豪华车销量占比增长;凯迪拉克销量占比增长);(3)成本,除去电气化/监管投资(增加供应链本地化);(4)更多利用“下游”活动(金融、保险、子公司如安吉星(OnStar)、德科(AC Delco)等。负面的有(1)持续的价格压力,尽管已经有所缓解;(2)电气化投资和监管不确定性导致的成本负担。

通用汽车中国管理层认为,综合考虑上述因素,未来中国市场的利润将稳定在,甚至略好于20亿美元。

通用汽车公布中国汽车市场七大趋势

(1)消费者正在向更大的家庭发展,这推动了对更多3排SUV和MPV的需求;(2)消费者对体面的追求推动豪华车的市场;(3)消费者购买力的增加(尤其是三线/四线城市)推动了整体汽车的销售;(4)消费者之间越来越多的互联和数字化授权,正在推动车辆联网化趋势;(5)消费者正在老龄化和多样化,这使得汽车市场的人口多样化,有利于多元化发展;(6)消费者日益城市化,迫切需要碰撞、排放和拥堵的解决方案;(7)消费者日益全球化,这导致中国消费者意识到品牌的全球定位,以及在其他国家或地区提供的车型和价格。

2.固特异轮胎(Goodyear)的市场分析

售后市场将爆炸性增长,增速高于工业原始设备(OE)的增长。

(1)中国的汽车租赁业务增长非常迅速,每年增长2,500万辆,涨幅约为15%,而发达市场仅为其百分之零点一;(2)中国的电动汽车预计增长迅速,到2020年可增长900%。这些汽车更重,扭矩更大,会导致更快的胎面磨损;(3)预计更换轮胎的出货量将在中国爆发性增长。尽管在2017年,中国市场销售了2,850万辆新轻型汽车,而美国为1,720万辆,西欧为1,430万辆,但是中国市场的轮胎更换数量(约9,500万)与美国(2.43亿)和西欧(2.42亿)相比明显落后,这些数字最终将会趋同;(4)固特异认为原始设备市场(OE)同样具有吸引力,其销售量大幅增长,预计全行业OE出货量复合增长率为+3%,而固特异的出货量将为+12%,这是由于公司特定因素所导致的,例如积压;(5)随着结构性增长,预计固特异亚太地区的盈利将大幅增长,这得益于其非公路业务(非OTR)非中国业务(印度尼西亚大规模的开采轮胎)的反弹、中国售后市场的结构性增长,已及在中国OE市场获得更大的市场份额份额。

3.德尔福汽车(Aptiv) 的市场分析

与市场普遍趋势保持一致,推动市场高单位增长。

(1)德尔福预计市场强劲增长。2017年轻型汽车销售量为2,850万辆,到2020年增至3,200万辆,2025年增至3,500万辆;(2)德尔福是我们今年访问过的公司中,对中国国内汽车制造商的展望最强的公司之一。预计国产汽车的市场份额将从2017年的44%增加到2020年的50%;(3)德尔福对中国新能源汽车雄心勃勃,鉴于新能源汽车对更重型和更高电压电气架构的要求所带来的每辆汽车利润更多,他们预期在2017年至2020年间增长160%。(4)德尔福预计市场将保持2.6%的复合年增长率,而德尔福的增长率将高于中国市场的增长率,长期可持续地维持在高个位数的范围(高个位数到低两位数);(5)德尔福不同于其他公司的是,其真正拥抱中国所提供的全部资源,依托中国招募全球人才、全球模具设备,建设设计、研究、开发和工程中心;(6)我们参观了德尔福的一家生产连接器的组装厂,发现它是我们在全世界参观过的工厂中自动化程度最高工厂之一。

4.麦格纳(Magna) 的市场分析

到2020年,积压导致的中国收入年复合增长率将为20%。

(1)麦格纳管理层预测其在中国市场将强劲增长。综合考虑合并与非合并收入合计,销售额预计将从2017年的39亿美元上升至6.7-7.3亿美元(复合年增长率为20%-23%);麦格纳管理层认为其中国业务增长预测得到了已经预订积压的业务支持; (3)与一些投资者的理解相反,麦格纳整体受益于电气化,从装备内燃机的车辆中获得潜在的每辆车收益(CPV)2,000美元,上升至电池电动车(“BEV”)的2,500美元和混合动力电动汽车(“HEV”)的3,000美元;(4)麦格纳认为,受最大市场参与者Adient(ADNT,UW)的高调执行问题的影响,其座位机制业务可能受益。(5)我们看到麦格纳有机会进入中国的整车装配业务。它已经为包括新能源汽车在内的中国初创汽车制造商提供了大量工程支持。

举报 0

收藏 0

分享 144

-

一汽车零部件项目正式落户安徽

2025-09-25 -

电装中国以创新助力“双碳”目标 推动制造业低

2025-09-12 -

高温季行车安全需重视:TRW SPS 制动盘让你的刹

2025-07-19 -

跨越速运凭什么“圈粉”万千客户?“中国零担30

2025-07-01

最新资讯

-

一汽车项目落户福建,总投资30亿!

2025-11-03 21:03

-

第七届数字电源关键元器件应用峰会正

2025-11-03 17:12

-

用户思维驱动高速增长,北汽新能源月

2025-11-03 16:23

-

电装亮相2025日本移动出行展,以技术

2025-10-30 12:12

-

9月新品Q&A大放送 | 想知道的都在这

2025-10-30 11:43